恰如所料 | 日央行提升通胀预期首提继续加息评1月日央行议息会议

日本央行,日元

1月24日日本央行议息会议加息25bp后,我们发布《日央行提升通胀预期,首提继续加息——评1月日本央行议息会议》,其中我们提示通过定量测算,当前距离套息交易平仓可能已经不远:“由于日本央行加息是小幅、断续的,单日元加息引致的利差变动和汇率升幅不大。能够引发大幅波动的仍是套息交易平仓。无论是日债利率上行超出政策利率最高溢价水平、美债利率进一步回落,还是美元兑日元期权波动率提升,都可能引发阶段性套息平仓和日元大幅升值。”

1月27日美元利率汇率和美股均出现大幅波动,美元利率汇率回落、美股显著下跌。关注本轮套息交易平仓深度和持续度,这将对大类资产生影响——美元利率汇率和美股延续回落,日元和人民币均有避险升值的动能。

2025年1月24日,日本央行加息25bp,符合市场预期。释放鹰派信号,包括首提“(倘若日本央行预期的经济活动和物价前景实现,将)继续加息并调整货币宽松程度”,植田和男称“目前利率远未达到中性水平”。2025财年核心CPI预期上调0.5个百分点到2.4%,调整前的预期不及2%;2026财年核心CPI预期也上调至2%通胀目标;2025和2026财年剔除能源后的核心CPI预期也都在2%以上。

本次加息主要是“看到”2025年春斗有望取得较好薪资增速,以及特朗普就职未造成金融市场冲击。2025年日本通胀上行的势头增长,为加息提供强有力支撑。但需警惕“滞胀”、特朗普后续关税等政策阶段性延缓加息步伐。

展望后市,作为唯一明确表态加息的发达经济体,趋势上日元升值概率较大,且往往先于议息会议时点升值。由于日本央行加息是小幅、断续的,单日元加息引致的利差变动和汇率升幅不大。能够引发大幅波动的仍是套息交易平仓。无论是日债利率上行超出政策利率最高溢价水平、美债利率进一步回落,还是美元兑日元期权波动率提升,都可能引发阶段性套息平仓和日元大幅升值。但鉴于日央行加强了加息前的市场沟通,若市场情绪未显著恶化,对金融市场的影响将小于2024年7月。

一、首次明确提出“继续加息并调整货币宽松程度”

2025年1月24日,日本央行以8:1票数决定加息25bp,政策利率无担保隔夜拆借利率上调至0.5%(原0.25%),基于日本经济活动和物价变动与预期前景相一致。委员中村丰明反对称需要确认企业的盈利能力得到提升。与此相适应的,补充存款便利利率(complementarydepositfacility,指金融机构存在央行的超额准备金利率)适用0.5%(原0.25%);基本贷款利率(basicloanrate,适用于补充借贷便利)适用0.75%(原0.5%)。

这是继2024年3月、2024年7月后,日本央行本轮第三次加息,2024年7月加息曾经引发套息交易平仓和全球金融市场巨震,此后日本央行着力于加强与市场的沟通。本次议息会议前市场基本完全定价加息,日元升值出现在1月中旬,议息结果落地后日元短线升值,但未突破1月18日以来的震荡区间。日债利率高位震荡,日经小幅回落。

本次议息声明中,日本央行提到:

工资方面,随着企业利润持续改善、更多企业意识到劳动力紧缩的事实,继去年工资稳步增长后,2025年春斗将继续稳步提升工资;

潜在通胀率朝向2%的通胀目标稳步上升;

随着工资的上涨,人工成本和原材料成本导致销售价格上涨;尽管进口输入性通胀的影响已经减弱,但2024财年核心通胀可能运行在2.5%-3.0%区间,2025财年在2.5%左右,2026财年在2%左右,部分源于日元贬值等因素;

尽管政策利率调整,实际利率预计维持显著负利率,宽松的金融条件继续坚定支持经济活动;

尽管货币政策取决于经济活动和价格变动,但倘若日本央行预期的经济活动和物价前景得以实现,日本央行将继续加息并调整货币宽松程度(theBankwillaccordinglycontinuetoraisethepolicyinterestrateandadjustthedegreeofmonetaryaccommodation)将继续收紧货币政策。这是日本央行首次在议息声明中明确提到持续加息,此前的声明中日本央行的口径往往是“实施适当的货币政策(conductmonetarypolicyasappropriate)”。

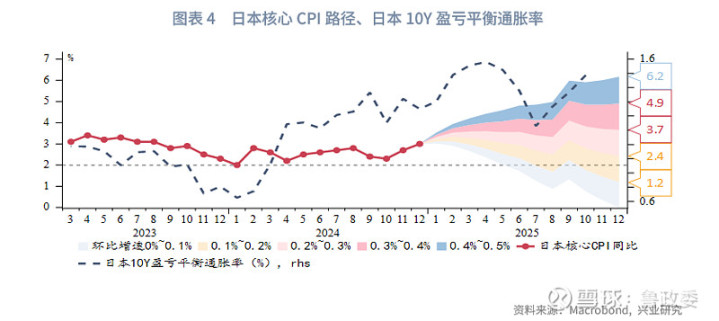

本次会议还发布了《经济活动与物价展望(OutlookforEconomicActivityandPrices)》,调低了2024财年实际GDP预期,调高了2024财年、2025年财年和2026财年核心CPI预期。其中2024财年核心CPI预期上调0.2个百分点;2025财年核心CPI预期上调0.5个百分点到2.4%,调整前的核心CPI增速不及2%;2026财年核心CPI预期也上调至2%通胀目标;2025财年剔除能源后的核心CPI预期由不及通胀目标的1.9%上调至2.1%,2026财年剔除能源后的核心CPI预期保持2.1%不变。这或意味着通胀预期支持日本央行在2025财年和2026财年持续加息。

《展望》针对通胀的前景预期是工资和价格之间的良性循环将继续增强;2025财年大米价格可能处于高位,政府压低通胀的补贴措施效果减退,叠加日元贬值导致进口价格上涨,这会使得核心CPI获得增长;与过去相比,汇率变动更可能影响价格。《展望》针对经济增长的前景预期是经济继续保持高于潜在增长率的速率增长。风险方面,《展望》认为经济增长上行和下行的风险相对均衡,而物价2024财年和2025财年的风险倾向于上行。针对金融风险,《展望》认为资本市场和金融机构信贷不会出现过热,尽管股票和房地产价格上涨需要关注;日本金融系统总体上保持稳定,即使国内外实体经济和全球金融市场发生波动,日本金融系统仍有能力保持高度稳健,考虑到日本金融机构拥有充足的资本储备;金融机构对日元利率上行的抵御能力正在增强,考虑到其分散化投资;长远视角下,如果低利率、人口削减和企业部门储蓄过剩导致金融机构利润长期下行,则可能导致金融机构失去中介能力,而且寻求高收益的行为本身也会增强金融体系的脆弱性,目前这些风险并不显著,但需要密切关注。

24日下午14:30的新闻发布会上,日央行行长植田和男提到如下关键点:

特朗普就职后全球金融市场保持稳定,特朗普关税细节的不确定性依然很高,关于关税影响的推测为时尚早;正在关注特朗普政策作为潜在冲击因素对市场的影响;

不认为日本央行加息落后于形势(利率曲线);通胀趋势可能在2026年4月开始的财年前后稳定在2%;不能说重返通缩的风险为零;

始终关注低实际工资对消费的影响,确实看到实际工资正在向正值区域移动;

将密切关注今天加息的影响,并根据影响调整政策路径;依然认为中性利率的范围很宽,目前利率远未达到中性水平;并未将某个特定利率水平视作“障碍”;

希望有更多时间考虑处理ETF持仓。

二、加息的支持与阻碍

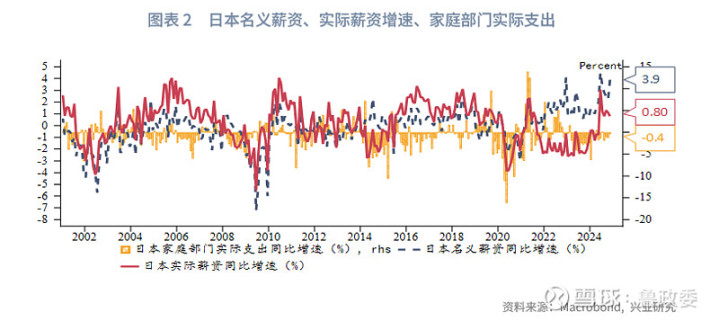

日本央行本次落定加息主要是看到了两个“确定性”。一是2025年“春斗”将取得令人满意的薪资涨幅。在2024年12月议息会议点评中我们就提到从钢铁、餐饮等行业披露的信息看,2025年“春斗”涨薪诉求还要高于或持平于2024年;而且劳动力市场紧缺程度已经与1990年峰值水平相持平,这或许预示“春斗”诉求向名义薪资、实际薪资的映射更加有效,最新2024年9月的数据显示名义薪资增速达到3.9%的高位水平,实际薪资增速连续6个月正增长。二是特朗普就职并未对金融市场造成冲击,关税这一风险也未落定。

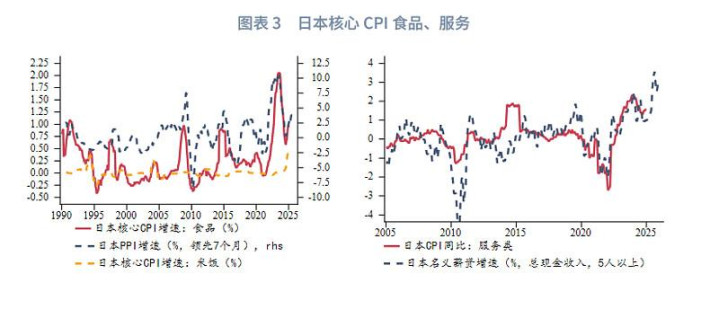

从通胀的走势来看,无论是PPI对食品通胀的领先性,还是薪资增长对服务类通胀的领先性,均预示通胀的反弹有理可依。日本央行提到的“米饭”单项通胀自2024年下半年开始录得两位数增速且增速逐月增加,最新2024年12月米饭通胀同比增长64.5%,以其0.62%的权重计算,贡献全口径通胀增长0.4个百分点。单纯从基数效应的视角看,日本通胀压力可能集中在第一季度和第三季度,加息在此落地的概率较大。

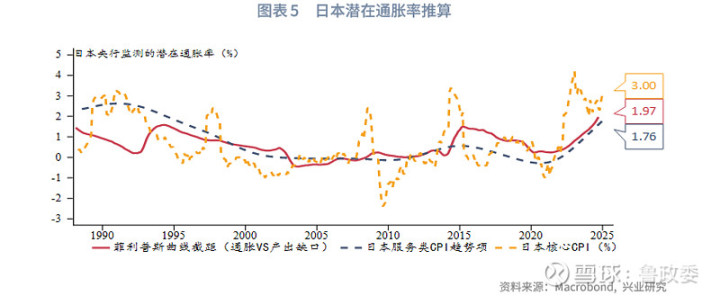

日本央行关系的“潜在通胀率”指标也在逐渐迫近2%通胀目标。植田和男在新闻发布会上提到“通胀趋势可能在2026年4月开始的财年前后稳定在2%”,这或许意味着加息将持续到不早于2026年4月。

日本央行的研究中对日本实际中性利率的判断大约在-1%到0.5%,考虑2%的通胀增速,对应名义利率区间在1%~2.5%。该区间的下限与我们此前提到的实际利率同潜在经济增速的利差测算出的基准利率上调空间相一致。

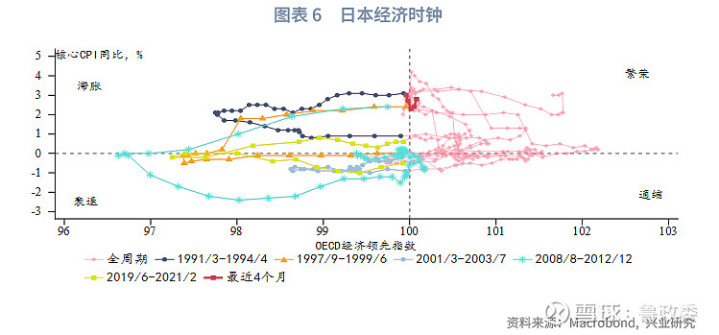

日本央行加息的阻碍来自于滞胀风险和特朗普关税等言论引发市场避险。一方面,2024年11月和12月日本OECD经济领先指数回落到100荣枯线下方,倘若该下行趋势持续,则“滞胀”的经济环境不利于收紧货币政策,此前日本央行并无在OECD经济领先指数萎缩时加息先例。另一方面,植田和男言称“正在关注特朗普政策作为潜在冲击因素对市场的影响”,未来特朗普宣告加征关税或是其他引起市场动荡的言论时,日本央行可能暂停加息,倘若美国经济出现明显衰退,也可能扰乱日本加息的步伐。

从长周期来看,我们择取机械订单增速、名义薪资增速、剔除消费税影响核心CPI增速、潜在经济增速指标构建融合指标,2000年后该指标靠近-1时可能触发加息,例如2001年加息,2007年加息(落后于经济形势),以及本轮加息,此外2013年日本经济景气度也较高,部分反映了QQE政策的效果,但当时日本大地震造成的衰退刚结束,日本央行并未采取加息。在该指标预示的加息窗口关闭前,日本央行仍处于加息通道中。

三、后市展望

展望后市,日本作为目前唯一明确表态加息的发达经济体,趋势上日元升值的确定性较高。时点上,以本次议息会议为例,由于日本央行加强与市场的沟通,日元可能先于议息会议时点升值,议息会议靴子落地后除非有超预期鹰派信息,否则日元升值的空间不大甚至可能利多出尽。

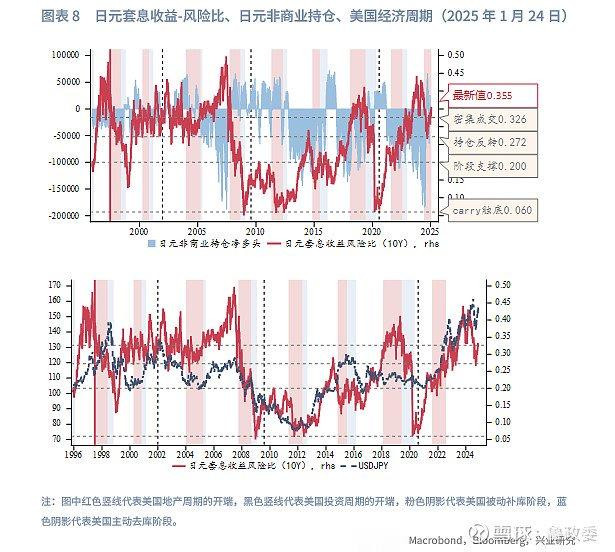

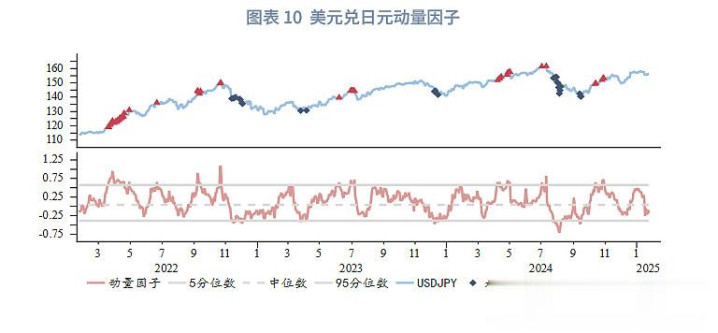

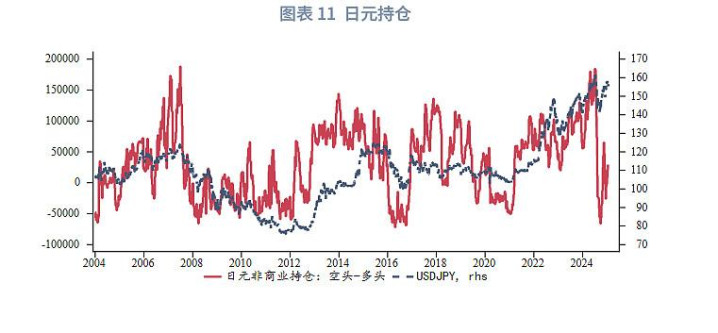

由于日本央行加息是小幅、不连续的,单次日元加息引致的利差变动下,汇率升值的空间不大。能够引发汇率大幅波动的兆因仍是套息交易平仓(carrytradeunwind)。一方面,这需要日本央行加息的次数和幅度超出预期,目前市场预期年内日本央行还有1次、25bp加息,预期将在第四季度(10月)。这一预期还有上修的空间。另一方面,倘若市场阶段性定价美国衰退,引发套息交易平仓的风险更大。

2024年7月日元套息交易平仓发生时,10年期美债利率在4.28%附近、10年期日债利率在1.08%附近,1年期美元兑日元期权波动率在9.45%,套息收益-风险比约为0.33,第一密集成交区支撑位附近。当前10年期美债利率在4.60%附近、10年期日债利率在1.20%附近,1年期美元兑日元期权波动率在9.58%,套息收益-风险比约为0.355。考虑到2024年以来10年期日债利率相对政策利率的溢价最高约在100bp,意味着10年期日债利率或还有上行空间。以溢价100bp、即10年期日债利率达到1.5%水平来计算,4.6%的美债利率、9.5%的期权波动率将推动套息收益-风险比达到0.326水平,这已经触及发生阶段性套息交易平仓的临界值,而倘若美债利率进一步回落、期权波动率进一步反弹,还会加剧平仓的幅度。届时日元升值幅度将会扩大,但与2024年7月不同的是,有了前车之鉴,日央行加强了加息前的市场沟通,若市场情绪未发生显著恶化,则套息交易平仓的持续时间和影响将小于2024年7月。

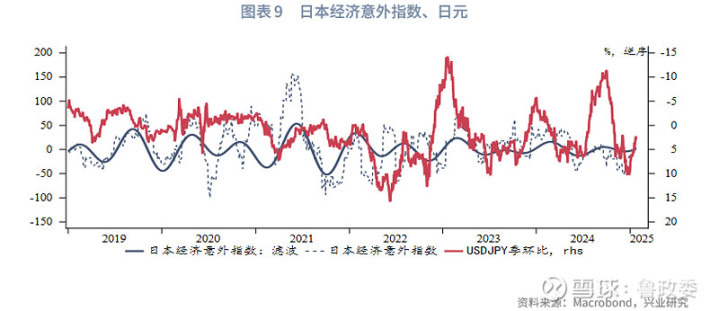

短期内,从经济意外指数构建的经济小周期来看,2025年第一季度基本面对日元的支撑加强。

★